新品上架

財訊雙週刊 看全部

大膽賞屋 抓住房市甜甜價

會員價:

150元

定 價: 220元

定 價: 220元

2025公司治理關鍵報告

會員價:

150元

定 價: 220元

定 價: 220元

2025退休宅大調查

會員價:

150元

定 價: 220元

定 價: 220元

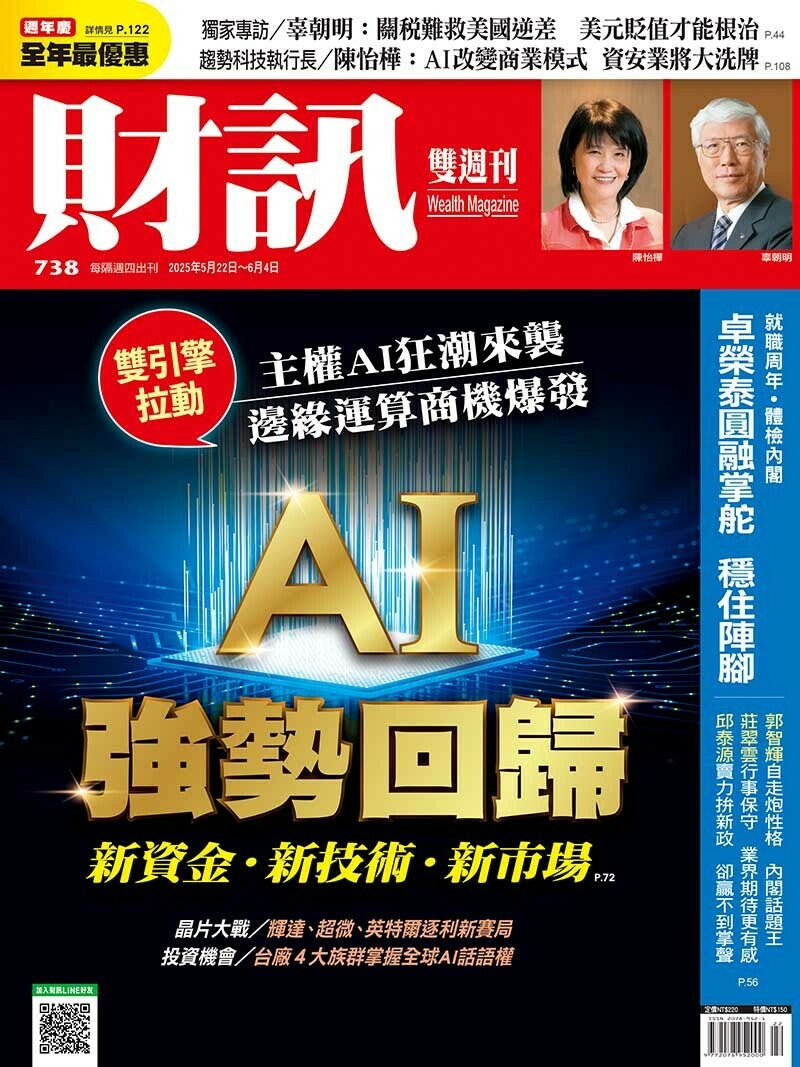

AI強勢回歸

會員價:

150元

定 價: 220元

定 價: 220元

重新定義中國 獨家專訪賴清德

會員價:

150元

定 價: 220元

定 價: 220元

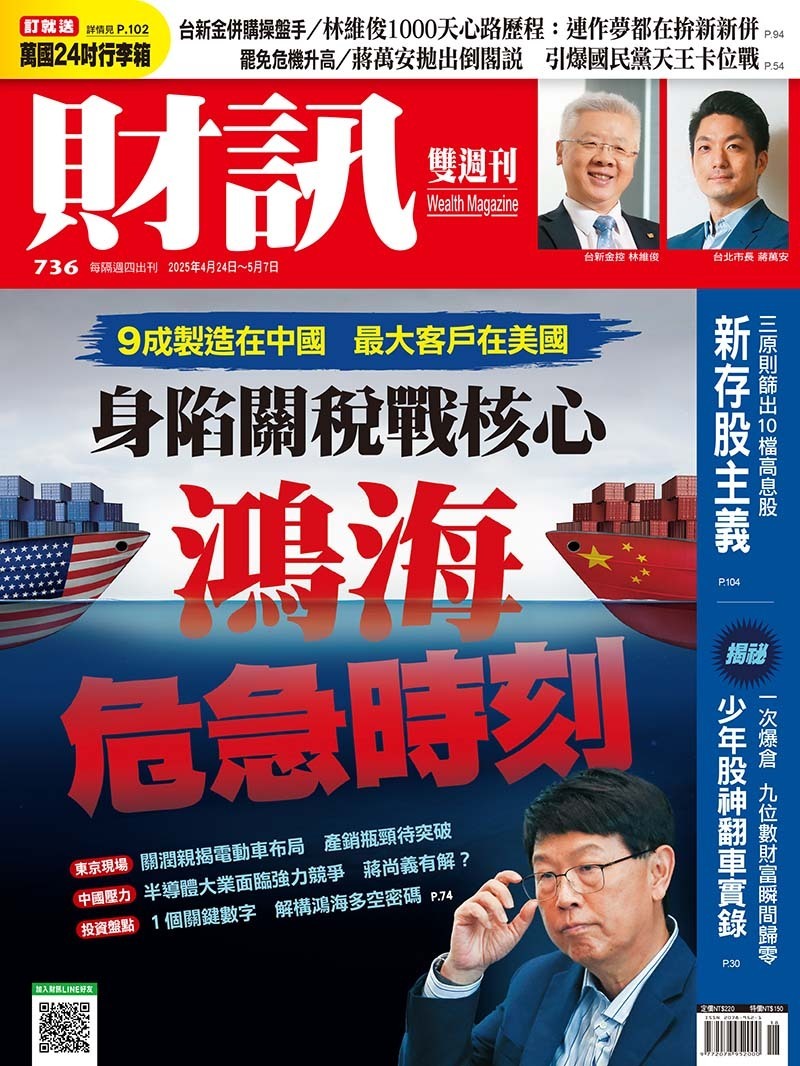

身陷關稅戰核心 鴻海危急時刻

會員價:

150元

定 價: 220元

定 價: 220元

看懂川普關稅戰虛與實

會員價:

150元

定 價: 220元

定 價: 220元

ETF再進化 靈活配置賺更大

會員價:

150元

定 價: 220元

定 價: 220元

趨勢特刊 看全部

TOP